2021年中国骨科植入医疗器械行业市场规模及细分市场分析

产业解读

556条

2021-07-28 14:48

骨科植入物属于高值医用耗材类,与发达国家有所不同,国内骨科植入器械应用起步较晚,渗透率及居民 医疗 支出消费水平等与发达国家差距较大,行业结构处于调整阶段。目前创伤类、脊柱

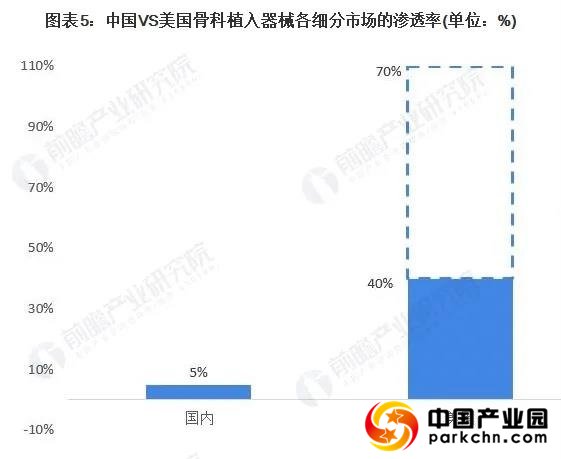

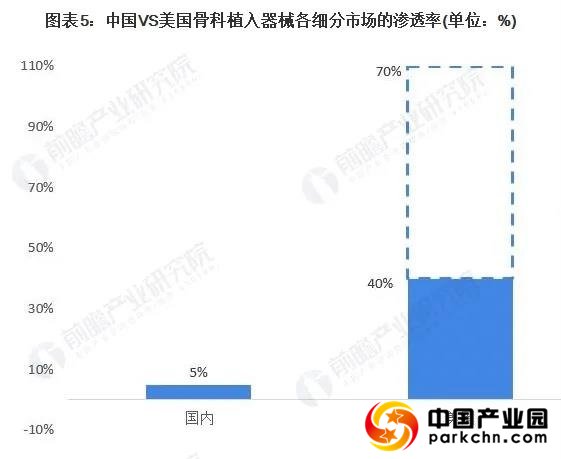

骨科植入物属于高值医用耗材类,与发达国家有所不同,国内骨科植入器械应用起步较晚,渗透率及居民医疗支出消费水平等与发达国家差距较大,行业结构处于调整阶段。目前创伤类、脊柱类、关节类植入器械市场占比相近,国内骨科植入器械各细分市场的渗透率较低,不足5%,远低于美国的40%-70%。

但是创伤类植入器械基本实现了国产替代,未来将向提升质量方向发展;脊柱类和关节类产品目前主要市场被国外品种占据,但是随着国内企业竞争力的提升,未来发展空间较大。

1、中国骨科植入医疗器械市场规模快速发展

骨科医疗器械是医疗器械行业中最大的子行业之一,而其中骨科植入物又是骨科器械中最重要的门类,通常是指通过手术植入人体以替代、支撑定位或者修复骨骼、关节和软骨等组织的器件和材料,由于价值较高、对人体生命和健康有重要影响、生产使用必须严格控制,因此一般也将骨科植入物归属到高值医用耗材类。

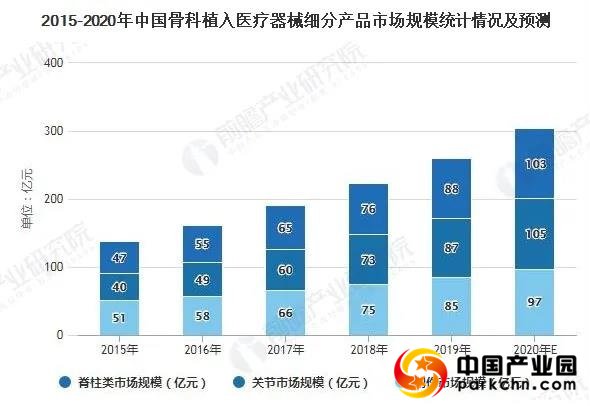

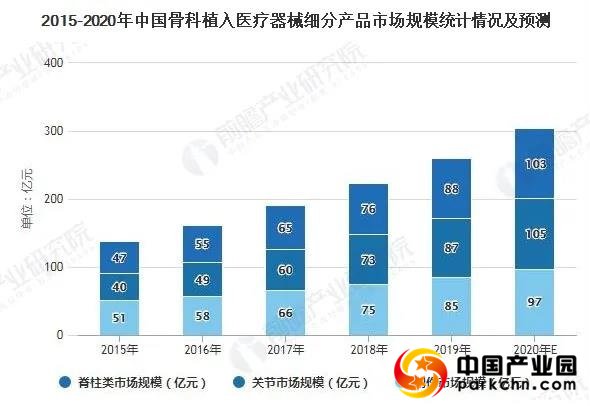

根据中国药品监督管理研究会、清华大学老科协医疗健康研究中心与社会科学文献出版社联合发布的《中国医疗器械行业蓝皮书(2020)》数据显示,2015-2019年我国骨科植入耗材市场规模呈现逐年增长态势,得益于我国人口老龄化进程加速和医疗需求不断上涨,近几年骨科植入市场规模不断增长。

2019年我骨科植入耗材市场规模约为304亿元,同比增长16.03%。前瞻根据近年来中国骨科植入医疗器械市场的发展预测2020年中国骨科植入医疗器械市场规模约为355亿元。

2、中国骨科植入医疗器械细分产品规模差别不大

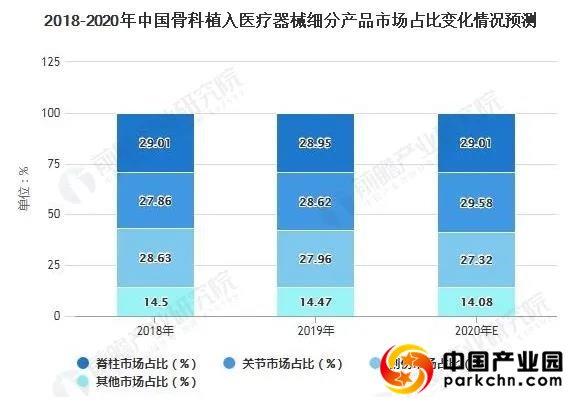

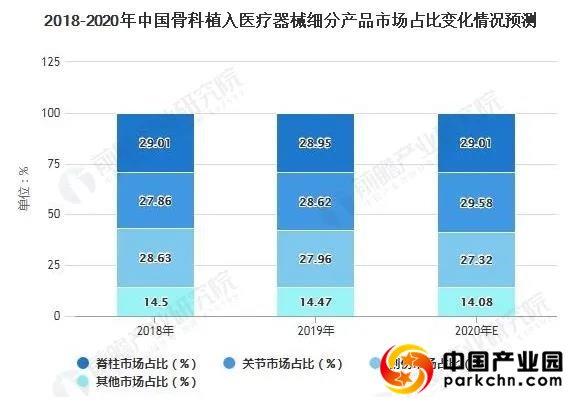

骨科植入市场可分为创伤类、脊柱类、关节类、其他,根据《医疗器械蓝皮书:中国医疗器械行业发展报告(2020)》数据显示,在2019年,脊柱骨科为骨科植入市场中第一大市场,市场占比28.95%。关节市场后来居上,超越创伤市场成为骨科植入排名第二的细分市场,预计2020年关节市场占比达29.58%。整体而言,国内骨科植入器械市场与发达国家有所不同,目前创伤类、脊柱类、关节类植入器械市场占比相近。

2、中国骨科植入医疗器械细分产品规模差别不大

骨科植入市场可分为创伤类、脊柱类、关节类、其他,根据《医疗器械蓝皮书:中国医疗器械行业发展报告(2020)》数据显示,在2019年,脊柱骨科为骨科植入市场中第一大市场,市场占比28.95%。关节市场后来居上,超越创伤市场成为骨科植入排名第二的细分市场,预计2020年关节市场占比达29.58%。整体而言,国内骨科植入器械市场与发达国家有所不同,目前创伤类、脊柱类、关节类植入器械市场占比相近。

主要原因是国内骨科植入器械应用起步较晚,渗透率及居民医疗支出消费水平等与发达国家差距较大,行业结构处于调整阶段。未来随着我国居民消费能力的提高、国内医疗保险制度的完善、临床医生治疗水平的整体提升,我国脊柱类和关节类耗材产品的市场份额将进一步提高。

整体而言,2015-2020年中国骨科植入医疗器械各细分产品规模持续增长,细分产品之间市场规模差别不大。其中,2019年脊柱类骨科植入医疗器械市场规模约为88亿元,较2018年增长15.8%,初步估计2020年以17%复合增长率增长至103亿元。

关节市场销售规模约为87亿元,较2018年增长19.2%,2020年约为105亿元。创伤类骨科植入医疗器械市场规模为85亿元,较2018年增长13.3%,2020年创约为97亿元。

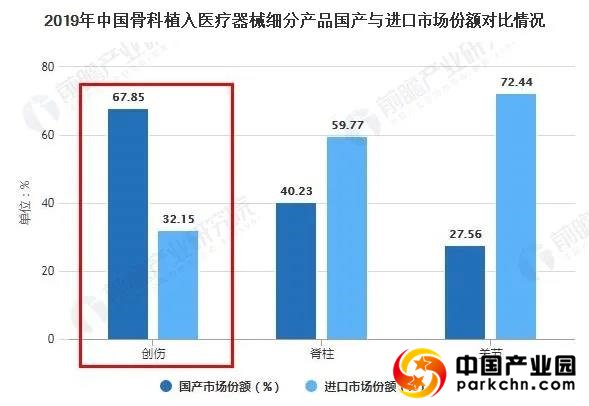

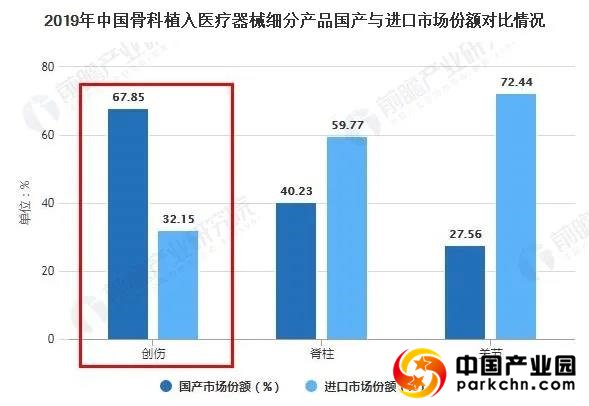

3、创伤类植入器械基本实现了国产替代

从骨科植入细分市场竞争看,国产化率最高的依旧是创伤市场,国产创伤产品占据67.85%的市场份额,基本实现国产替代;其次是脊柱市场,随着脊柱产品进口替代的不断发展,国产脊柱产品有望在近几年内获得超50%的市场份额;国产化率最低的是关节市场,虽然国产关节产品发展迅速,但是与进口产品依然存在差异,需要时间追赶。

3、创伤类植入器械基本实现了国产替代

从骨科植入细分市场竞争看,国产化率最高的依旧是创伤市场,国产创伤产品占据67.85%的市场份额,基本实现国产替代;其次是脊柱市场,随着脊柱产品进口替代的不断发展,国产脊柱产品有望在近几年内获得超50%的市场份额;国产化率最低的是关节市场,虽然国产关节产品发展迅速,但是与进口产品依然存在差异,需要时间追赶。

目前国内骨科植入器械各细分市场的渗透率均不足5%,远低于美国的40%-70%,发展空间巨大,骨科植入器械有望保持较高增速。

创伤类植入器械基本实现了国产替代,未来将向提升质量方向发展;脊柱类和关节类产品目前主要市场被国外品种占据,未来发展空间大。