产业快讯 1916条 2022-07-28 09:05

大A投资人的心是最容易被撩的。别管多悲观,一根大阳线就改变三观;别管多热乎,一下跌就各种鬼故事。今年的光伏,无疑是最典型的例子。

4月底,硅料、组件两个互抢利润的环节股价齐飞,完全无视上游涨价过高对下游的重压;从年初起下跌了一半的逆变器公司又翻了一倍甚至两倍,光伏YYDS的声音络绎不绝。而最近也许涨多了要回调,各种“鬼故事”又传出来了:

有担心欧美经济衰退导致光伏需求降低的,有担心欧洲变脸、放弃碳中和政策的,有担心我国光伏下游项目暂停的,也有担心欧美光伏产业自主崛起、本地国产替代中国进口的。也有技术派认为图形已经破位,啥故事都不顶用的。

当然也不是所有人都在担忧。

就像华泰柏瑞光伏ETF基金经理李沐阳所说,从投资来看,看空者“大概分为两类:之前反弹没有参与的;已经清仓的。他们都不会成为目前新能源板块的主要做空力量,因为没仓位。重要的是沉默的大多数。”而从业绩角度来看,“衰退影响的只是分布式需求。就算真的影响需求也是后年的事儿了。”

看来,这些担忧未必都是鬼故事,即使鬼故事也未必都是假的,但真的鬼故事也未必能吓人。那么故事的剧情到底如何演绎呢?

01

欧洲重要吗?

欧洲对我国光伏产业重要吗?作为“how dare you”的发源地,欧洲是光伏的先驱,德国、意大利、西班牙等国家一棒接一棒的政策,把光伏扶持至今,重要性还是明确的。

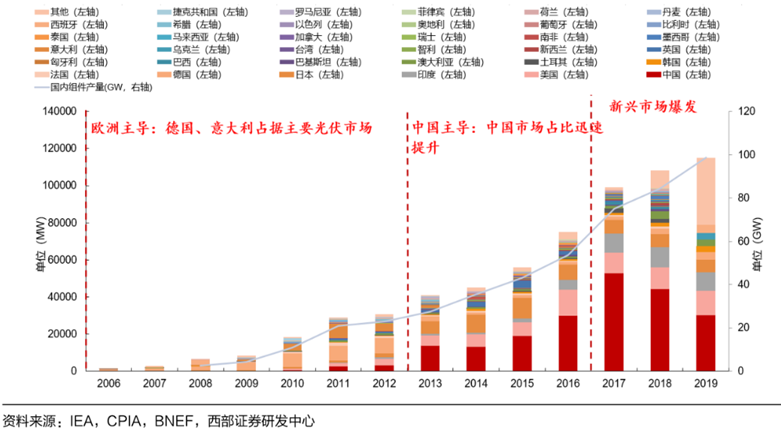

西部证券做过一个整理,在2012年之前,欧洲是全球光伏产业的主导者,但在2013年之后,随着中国市场的崛起、随着印度、巴西等国家光伏需求增长,欧洲市场的重要性在下降。

从总量来看,欧洲光伏目前占全球比例在18%左右。不大也不小。但重要的是“增量边际”。

一方面,随着光伏成本降低、环保需求等要素,欧洲光伏增长也在加速。2021年,欧洲光伏协会数据显示,欧盟新增光伏装机并网大概是26GW,同比增长了34%,而且也创下了过去十年的新高。增长趋势显著,而机构预测几年依然会保持30%的增长。

另一方面,俄乌冲突带来了新的动力。欧洲一遍重启煤炭能源,另一方面继续加大新能源。比如过去的一季度,欧洲进口我国光伏组件达到了16.7GW,和去年同期的上年6.8GW相比,增长了145%。

早在2021年底,市场就预期硅料价格涨不动了,结果,一季度,硅料价格依然高企,而组件的销量也是大增。这个超预期背后,就是欧洲一季度光伏增长刺激。

尽管之前有传言,德国要降低碳中和力度,但*财经发了一篇文章有详细论述,德国碳中和目标还是2045年,并没有变;变化的是“可再生能源发电占比”。最新的法案希望2035年可再生能源发电占比达到100%,但是并没通过,依然是维持80%的占比。80%依然是比较高的水平。

所以,欧洲市场的总量占比稳定、增长稳定,更吸引人的是,这里“油水更高”,是国内企业的福地:

有增长---2021年欧洲市场从中国光伏企业进口40.9GW光伏组件,较2020年的26.7GW同比增长54%。

高毛利---比如某逆变器公司,在欧洲业务的毛利率达到47%,而整体的毛利率只有31%。毛利率能差出15个百分点。而组件也如此,国内光伏电站已经为1.85元/W的价格犯愁的时候,欧洲2元/W依然畅销。

这个现状在光伏产业链也很常见,比如微逆变器、跟踪支架等高毛利产品,也是欧美渗透率高;而由于欧美电力价格更加市场化,所以随着电价上涨,储能需求也大幅提升。所以,欧洲有增量、有油水,变动对国内的影响确实不能小觑。展望来看,倘若俄乌冲突不再加剧,欧洲的政策波动,并不会很大。

02

产业链转移可行吗?

目前全球400GW组件产能中,美国本土产能还没有突破两位数,占比不到3%。而美国想让制造业回流想很久了,在光伏领域,也是动作不少。

除了政策打压中国企业之外,也在用政策鼓励美国企业。6月初,授权了《国防生产法》,包含了对太阳能产业的激励。7月中旬,美国能源部又宣布了一个政策:为促进光伏制造、回收利用,提供5600万美金补贴。

这个资金量一出,市场纷纷表示:就这?而反观国内企业定增动辄几十亿,又是储备新技术、又是扩产线,还有扩大东南亚的版图,在越南、柬埔寨落户。阔气差距不是一点点。

而除了钱之外,更主要的是我国光伏整个产业的全球*,也不是一朝一夕,而是一次次惨烈竞争中形成的。

在硅料方面,我们承担了化工产业的安全隐患、以及环境风险(当然选址和日常安全管理都还是很到位的)。同时在生产中使用的电力成本方面也有巨大优势(硅料企业多位于新疆、四川等电力成本低的地方)。产能不断扩大的同时,技术也在进步,比如已经被宣布“死缓”的颗粒硅工艺,最近几年就发展迅猛。

在硅片环节,单晶硅尺寸升级不断、技术*又成熟,切得又快又好又大又薄。在电池环节,TOPCON、HJT、IBC多种技术路线齐头并进、纷纷尝试,参与者数量众多、市场需求广阔,大大提高了试错可能性和收益。

在组件环节,有规模效应、人力成本优势、以及叠片等工艺不断创新。胶膜、银浆等细分辅材,虽然早期高端产品也是海外为主,毕竟是材料,海外*也是正常。但只要有利润,就有国产化替代,而技术一旦突破,就是20%以上的价格优势。

可以看出,在光伏产业,我国各个领域的*优势,是多元化的,价格只是一个结果。当然,欧美也并不是完全缺席。比如在逆变器领域的“微逆变器”,美国企业Enhpase在技术、商业领域都是*的,而逆变器的核心“IGBT”,也是安森美、英飞凌等海外企业占据主导。而中国组件企业卖到海外,也都需要海外渠道。

不过,在光伏领域,确实产生了美国高呼“国产替代进口”的场景。而和我国芯片要实现国产化一样,在高度商业化的领域,国产化替代如果要同时实现“追技术、补商业”,难度是比较大的。突破的方法,唯有“拼”,把别人喝咖啡的时间用在研发上。中国产业如此,美国产业亦如此。

03

供应链何时平衡?

作为拥有全球光伏40%的需求市场,70%以上的产能供给方,光伏的矛盾其实还是在国内。而国内市场*的矛盾,还是供应链的不平衡,说白了,就是硅料涨价何时是个头。

在2021年,硅料价格就上涨不断。组件公司公开发布呼吁信,认为,原材料产能紧张与下游组件需求旺盛导致组件企业的排产、出货面临危机。恳请光伏协会等机构,为市场健康的有序发展进行必要指导,有效抑制原材料价格的无序上涨和恶性竞争。

但伴随着去年不少硅料厂扩产计划公布、新产线落地,市场对价格回落充满了期待。结果,今年状况却是硅料价格继续高位,突破30万/吨。价格传导到组件,形成了接近2元/W的价格,最终结果就是,不断有传言国内不少光伏项目开始暂停。

那么价格问题该怎么解决呢?

硅料领域并没有形成*的垄断,所以,价格问题的核心还是“供需问题”。一家企业可以一辈子都涨价,一个行业也可以在一段时间同时涨价,但是一个行业不可能一辈子都在涨价。在一定时间内,只要需求大于供给,自然就会有涨价。只要需求下降,价格也会回落,比如美国的股票、最近的房子。

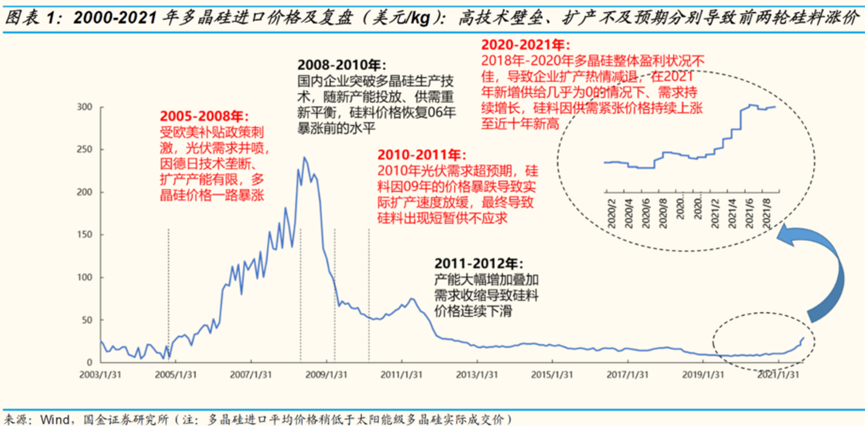

硅料价格快速上涨,也是如此。政策鼓励、冲突刺激,都造成了需求的快速爆发。而在供给端,又形成了短期不足。

一方面,硅料厂本来就是产业链里扩产最慢的。时间久,组件、电池大概扩产3-6个月就可以搞定,硅片需要1年左右,而硅料厂则需要一年半到两年。强度大,同样1GW,硅料扩产需要的钱也是最多的。

所以,重资产行业变动慢也是正常的。于是当需求爆发,组件电池硅片层层扩产时,发现硅料还没动起来,也就是形成了“供给周期错位”。供给错配带来的涨价也不只是硅料,比如石英砂也在供给配不上产业链之后,迎来了一波又一波涨价。

另一方面,硅料厂赚钱也就是这几年的事儿。在过去十几年,硅料厂是倒下一个又一个。即使通威股份,虽然去年是赚的最多的光伏企业,但通威入局硅料的时候,就是一个惨。2007年项目启动,建厂、开工,刚投产,就赶上2008年下半年,金融危机、光伏单子减少,硅料价格一路暴跌。

通威有多惨呢?一下子就亏2个亿,甚至当时硅料本来在上市公司,不少分析师指责公司,认为这是一个非常错误的行为。后来,通威集团把光伏业务拿出上市公司,孵化了好几年之后,才又装了回来。

通威当时靠着休克疗法,有多少开工多少,没有就歇着,才挺了过来。而没挺过来的硅料企业,几十家。毕竟,2008年开始,硅料价格可是踏踏实实跌了60%+。这么惨的行情下,产能自然是少的。所以,通威老板刘汉元说,硅料涨价是正常周期表现,会平衡的。

也就是咱们老百姓常说的,不能只看贼吃肉,不看贼挨打。道理都是一样的。上游也真是烦恼,不赚钱自己苦,赚了钱行业骂。

而平衡的时间和压力,也许会超出下游的承受。不过今年四季度之后,硅料产能也开始陆续投放了,供给会增加的。不过业内也认为,一旦组件下落到1.6元/W的价格,那么下游需求就会快速恢复。所以,价格虽然高,但是行业不会出现“硬着陆”。

在锂矿领域,2018年-2020年期间,锂矿价格大幅下降时,下游并没有支持上游,长单定价没有执行,导致上游企业只能默默忍受痛苦。所以,认真履行长单,建立利益共享、风险共担的机制也许是解决价格波动的方式之一。但是,如果大家都想卷对方,那怎么能实现呢?

04

尾声

光伏产业快速发展的过程中,也确实出现了一些泡沫或者乱象,比如电力消纳保障可能履行有障碍、光伏占地合规性出问题等等。出现状况是不容易避免的,但具体问题是可以解决的。

而关于光伏产业的变化,长江证券电新小组在报告中总结到,“需求判断转为供给瓶颈”。

2014-2018年期间,都是每年明确装机量指标,所以预测就是跟着指标走。但2018年之后,指标法预测的不确定性显著提高。而依靠前几年装机量来做简单的线性演绎,不确定性也提高了。

而在平价驱动下,光伏装机量的研判,主要看“供给瓶颈”。只要供给充足,需求也会增长。而这背后的驱动力,依然是光伏的“降本增效”,只要这个路径不被打断,行业前景就会继续光明。

所以,在光伏投资上,会出现“乐观-悲观”的小波段切换、高低买卖的时点、兴奋和鬼故事交替。而取代“投资鬼故事”的,可以是BIPV的落地、是光伏发电量在整个发电量占比大幅提升的空间、是电力改革之下光伏的经济性,是产业人的脚踏实地、干出来的产业故事。

最新动态 更多>

[10-28]

[10-22]

[10-22]

[10-14]

[10-08]

[09-10]

[09-10]

[09-06]

客服热线:400-6366558转0

津ICP备2020006662号-3 园区云招商 版权所有 部分文章为本站原创,未经许可,禁止转载!